En el ámbito fiscal y contable, es común que los conceptos de costos y gastos se usen de forma indistinta, sin embargo, su correcta identificación es crucial para una adecuada deducción, cumplimiento normativo y toma de decisiones empresariales.

En esta publicación abordaremos las diferencias entre ambos términos desde la perspectiva fiscal y contable, así como las implicaciones legales en 2025.

Fundamento fiscal: ¿qué se puede deducir en costos y gastos?

- Persona moral régimen general

Fundamento: Artículo 25, fracción II de la Ley del ISR

Se permite deducir el costo de lo vendido. - Persona moral Régimen Simplificado de Confianza (RESICO)

Fundamento: Artículo 208, fracción II de la Ley del ISR

Se permite deducir las adquisiciones de mercancías y materias primas. - Persona física con actividad empresarial o profesional

Fundamento: Artículo 103, fracción II de la Ley del ISR

Se permite deducir mercancías, materias primas y productos terminados o semiterminados, ya sea para su venta, fabricación o para prestar servicios.

📘 Enfoque contable según las NIF

¿Qué es costo?

Es el valor de los recursos entregados o prometidos por un bien o servicio adquirido con la intención de generar ingresos. Si estos tienen potencial de generar beneficios futuros, representan un activo.

¿Qué es un gasto?

Es una erogación sin relación directa con un ingreso, o que ya perdió su capacidad de generarlo. Es decir, se reconoce en el periodo en que ocurre sin formar parte de un activo.

Mientras en lo fiscal se puede deducir una compra de mercancía o materia prima, contablemente puede tratarse de un costo (activo) o gasto (resultado del periodo), dependiendo del tratamiento contable.

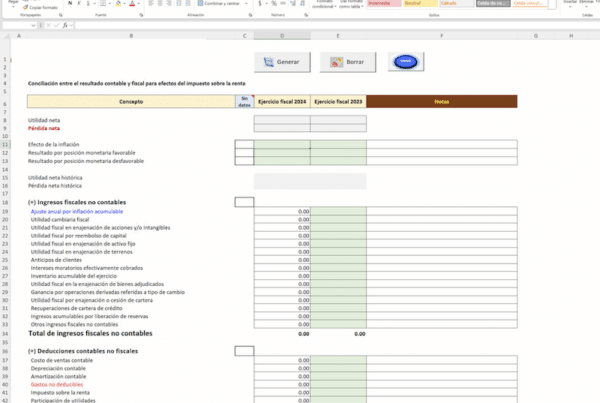

📊 Relevancia del registro contable en la deducción de costos y gastos

Aunque fiscalmente pueden deducirse las adquisiciones, su correcto registro contable es obligatorio para cumplir con las disposiciones del Código Fiscal de la Federación (CFF).

Fundamento legal: Artículo 55 del CFF (2025).

La autoridad puede determinar presuntivamente la utilidad fiscal si detecta irregularidades como:

- Omisión de registros de operaciones o alteración del costo por más del 3 %.

- Registro de compras, gastos o servicios no realizados o no recibidos.

- Alteración de inventarios o valuaciones incorrectas con diferencia mayor al 3 %.

Registro obligatorio para deducibilidad

Según el Artículo 27, fracción IV de la Ley del ISR y su reglamento (Artículo 44), para que una deducción sea válida:

- Debe estar debidamente registrada en contabilidad.

- Incluso puede cumplirse este requisito en cuentas de orden.

Comentario final

La correcta diferenciación entre costos y gastos no es solo un tecnicismo contable, sino una pieza clave en el cumplimiento fiscal. Aunque la ley permite ciertas deducciones, el registro adecuado en contabilidad es indispensable para evitar riesgos como la presunción de ingresos o ajustes por parte de la autoridad fiscal.

Si eres contador, administrador o asesor fiscal, es indispensable conocer los criterios aplicables en cada régimen tributario y alinearlos con la normatividad contable vigente. Un error en la clasificación o registro puede derivar en observaciones o sanciones innecesarias.

Asesoría y Capacitación Fiscal Monroy S.C.

Es una empresa integrada por contadores públicos profesionales y dedicados a brindarle su tranquilidad.

Correo electrónico: contacto@contadormx.net